楼市大乱!破产率暴增72%,受益地产租金却狂升26%(组图)

上市地产资产表现欠佳

建筑商破产率创下新高

材料建材商却趁乱暴涨

商业地产表现各有不同

在刚刚过去的2023财年中,地产行业可谓是度过了艰难的一年。

央行疯狂加息后,各大地产商持有的资产都难逃估值减计,财报一出,股价应声下跌。商业地产的三个主要板块,虽然经历了狂风暴雨的洗礼,但已经安然度过危机。

另一方面,受材料和人工成本大幅增加的拖累,住宅房产建筑商在过去一年内的行业破产率也创下新高。

不过材料上涨对于建材商来说,却是赚的盆满钵满,澳洲最大建材商的股价在年内强势上涨超50%。

形势如此复杂的地产行业,自然值得深入研究一番!

1

上市地产资产整体表现欠佳,

但已开始回温

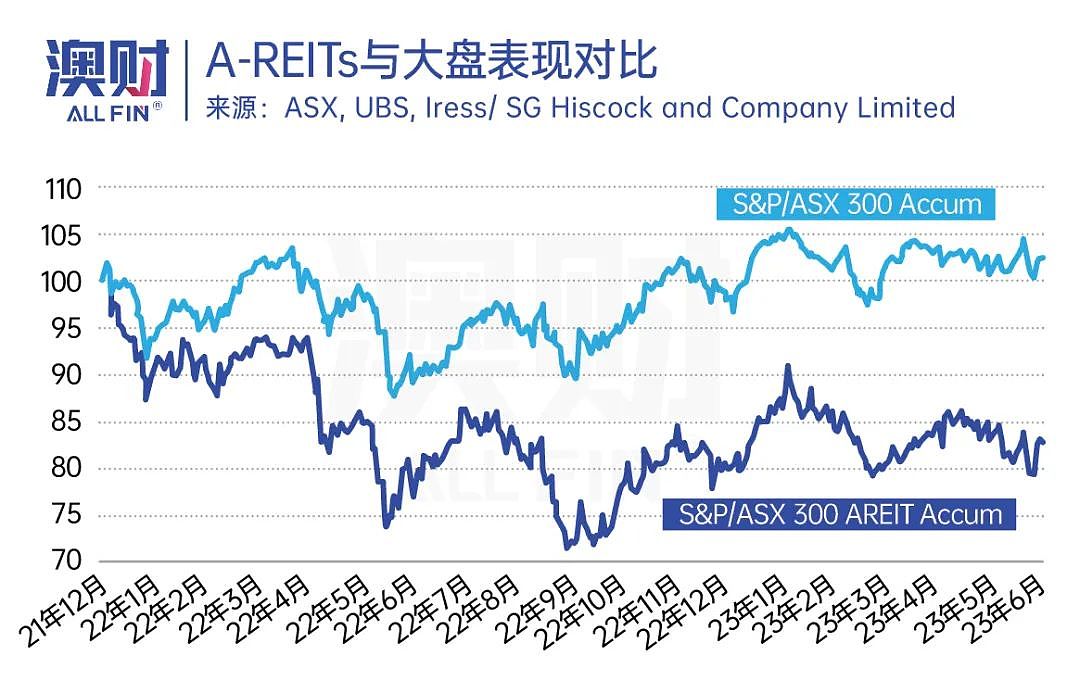

对于澳洲上市的地产资产来说,A-REITs的业绩可谓是“晴雨表”,可以非常直观的表现出各大地产商以及其持有的各类资产的涨跌幅。

总的来看,A-REITs今年的表现不及大盘,整体资产减计超过60亿澳币,但也实现了7.5%的涨幅,较FY22下跌11.2%的业绩,有较大的提升。

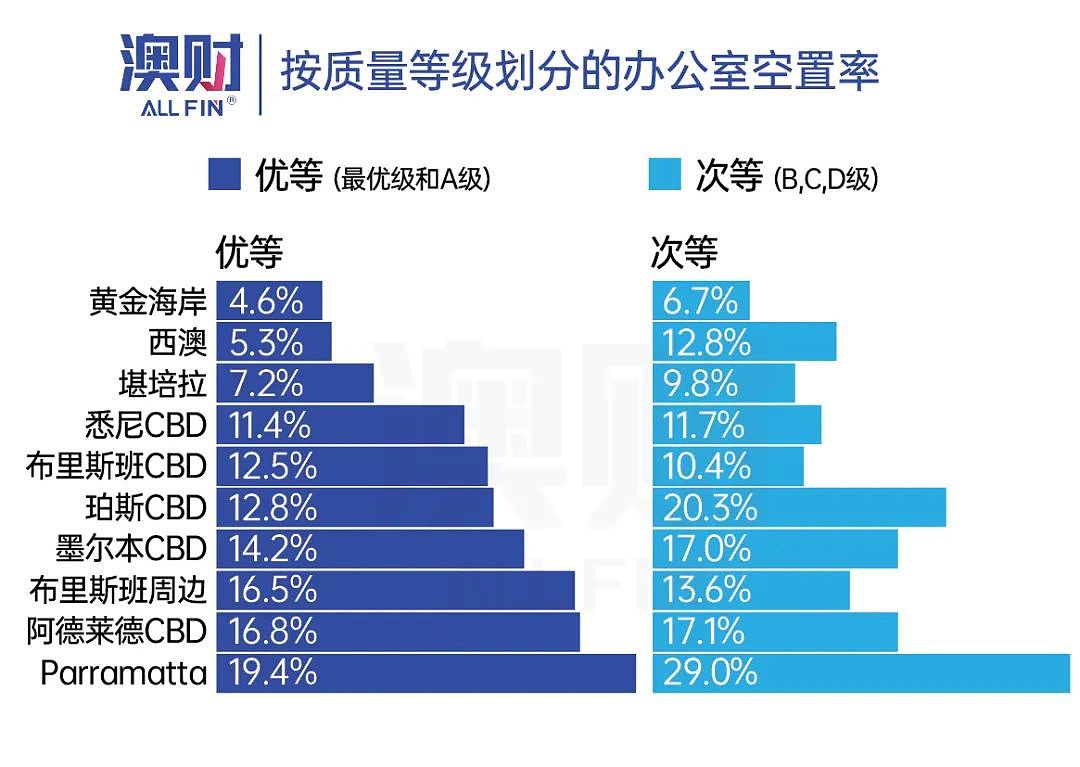

办公楼地产

按地产行业细分来看,加息导致的资本化率提高,以及远程办公的长期趋势导致的需求下降,办公楼地产出现了大幅资产减值,ASX上市公司持有的办公楼投资组合估值跌幅高达7.9%。

远程办公叠加未来经济下行的预期,导致很多企业在缩小办公室规模的同时,转租高质量办公空间,优化办公体验,吸引员工现场办公。

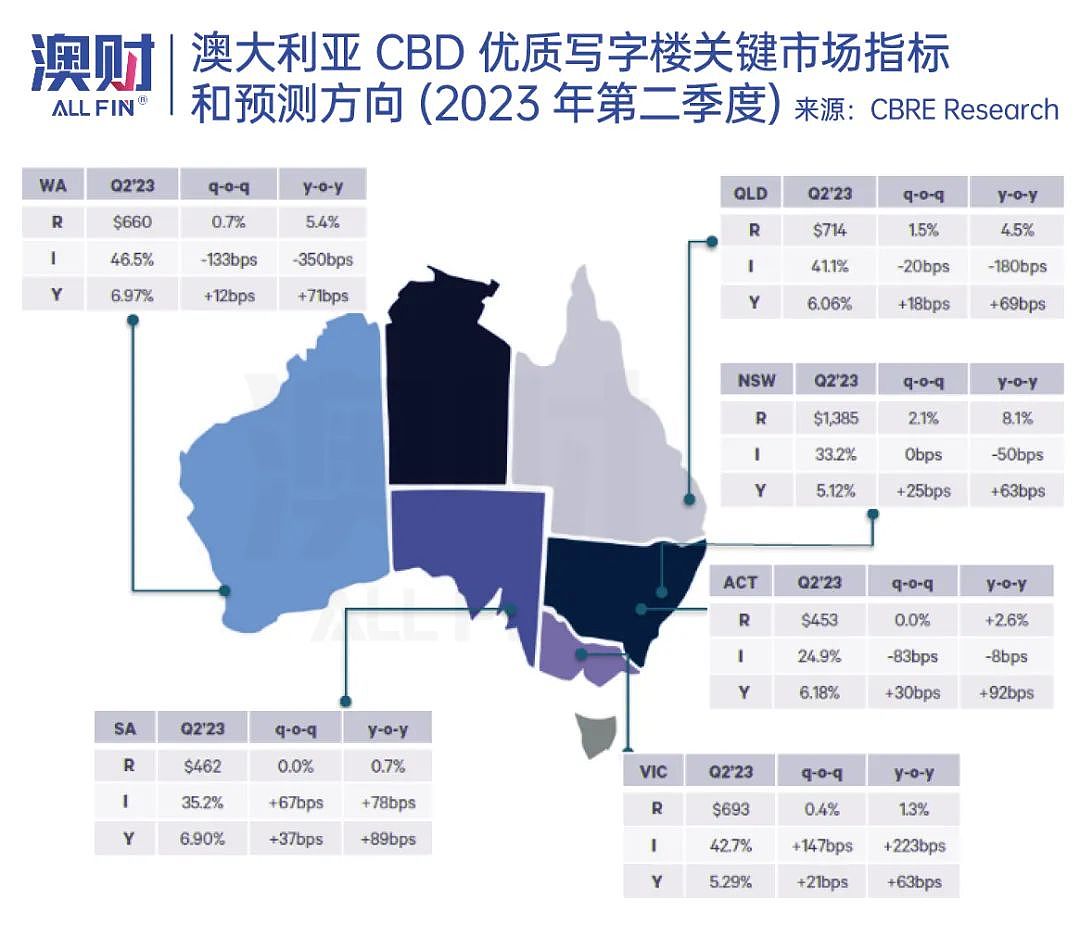

尤其是地理位置优越的CBD地区优质办公楼,需求依然较为强烈。尽管目前房东仍需提供高激励以吸引租户,但租金已经出现上涨。

其中,悉尼CBD地区的优质办公楼租金同比上涨8.1%,激励幅度同比下降50个基点,优质办公楼租赁市场已经开始回温,但次级和地理位置相对不好的办公楼恐怕要另谋出路。

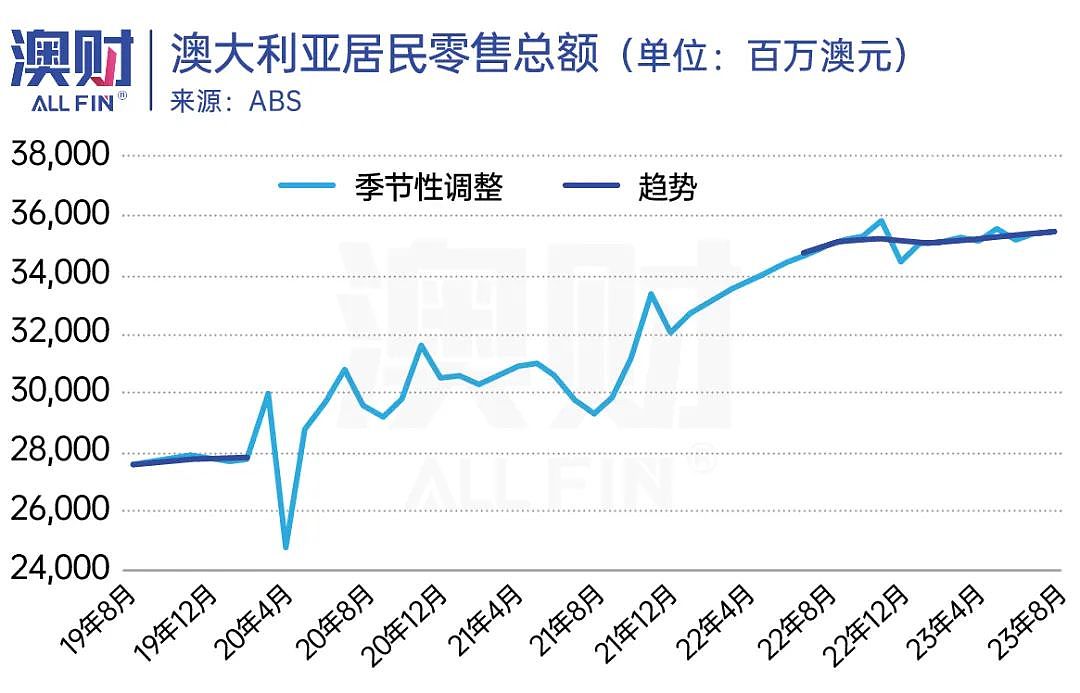

零售地产

根据ABS的数据,澳大利亚的零售增速从去年8月份开始便保持下行。在高通胀和高利率的双压下,消费者信心低迷,居民大幅削减消费支出,8月份的零售总额环比仅增长0.2%。

根据澳洲最新的失业率和通胀数据来看,零售未来增速也将持续乏力。

但是,大型地区购物中心的表现则更具韧性,行业进入壁垒非常高,目前墨尔本郊区被居民所熟知的几大购物中心也只有Vicinity Centres旗下的Chadstone和The Glen,以及Scentre Group旗下的Westfield。

因此,持有者通常可以凭借超高的议价能力,实现高于通胀的租金涨幅,进而促进营收增长。

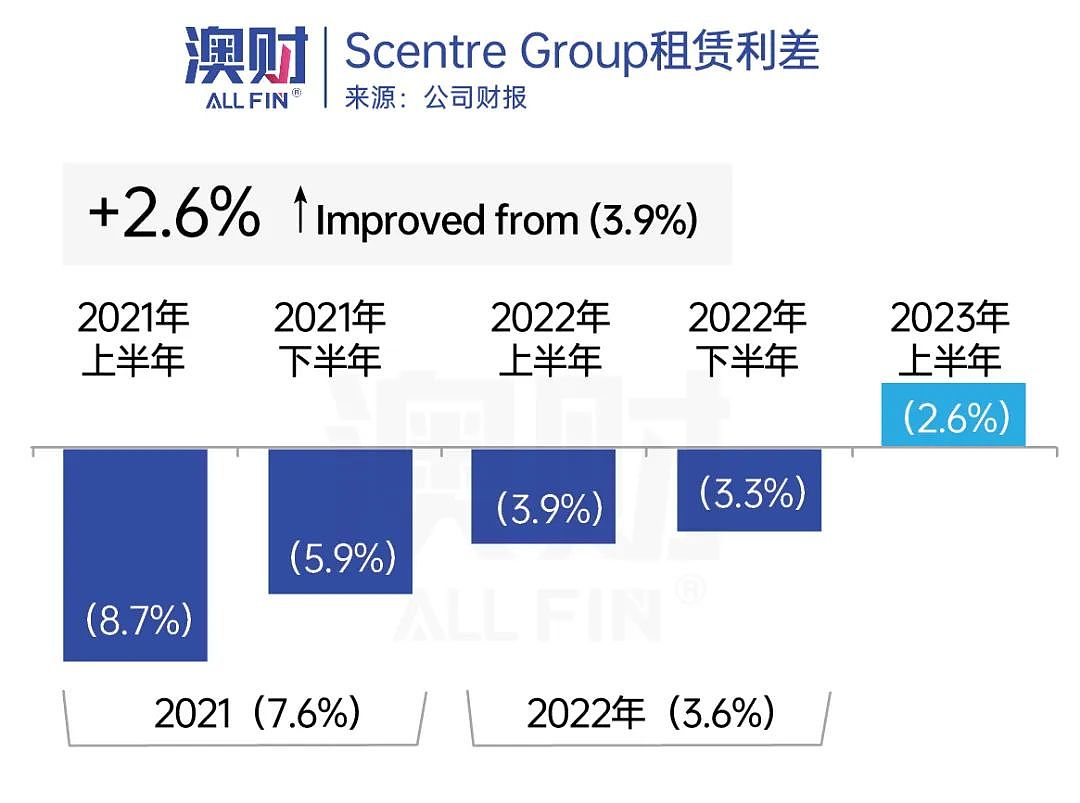

租赁利差(leasing spread)是衡量零售业的一个关键性指标,代表现有租约与新租约或续租的租金率的增幅,在经济疲软期间,租赁利差通常会缩小,甚至降至负值。

Vicinity的租赁利差早在今年2月份变成一年前的-6.4%转正,Scentre Group的租赁利差更是提升到了2.6%。

尽管零售的前景放缓,但当前的租金增长仍较为可观,整个行业最困难的时期已经过去。

工业地产

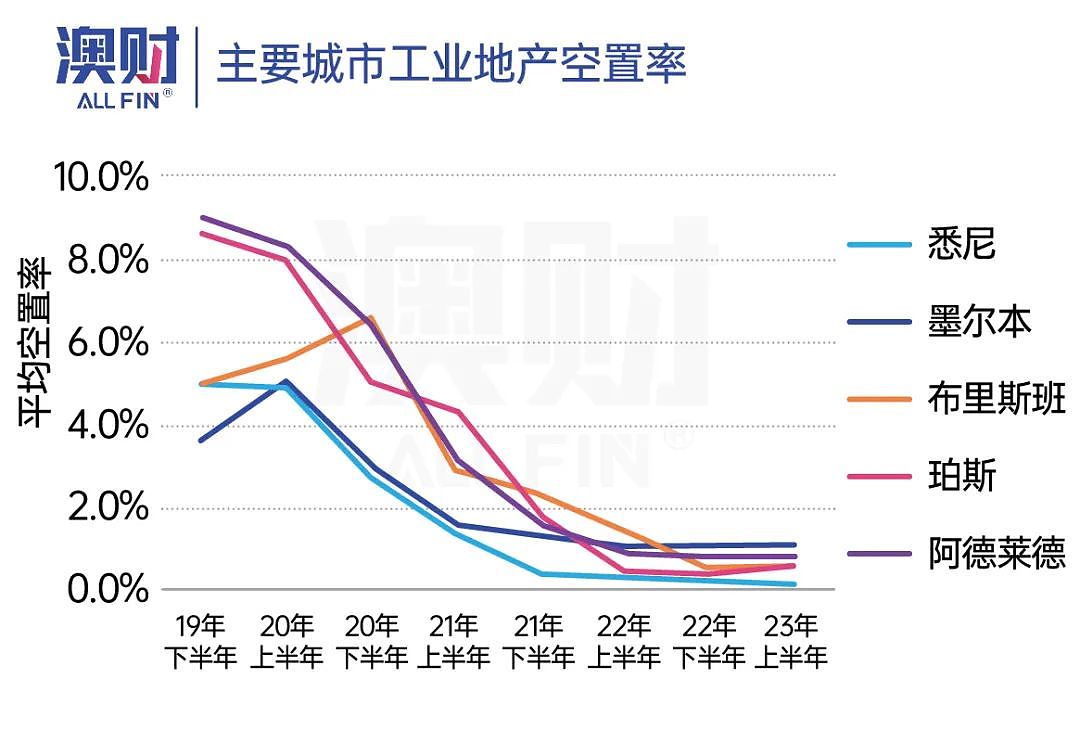

工业地产是在2023财年内唯一笑到最后的地产板块,目前澳大利亚全国的工业地产空置率仅0.6%,处于全球最低位。

核心原因依然是供不应求,推动租金同比增长26%,大部分工业地产投资组合的租赁利差高达15%-30%,火爆程度可见一斑。

需求端的持续攀升主要受电子商务的爆炸式增长推动,疫情期间线下零售萎靡,进一步推动了线上购物风的蔓延以及购物习惯的养成。

从供给端看,澳洲的工业用地长期供应短缺,而且投机性开发不足,导致供给有限。而且在建的仓库也大多已经提前签订租赁合同,流入市场的供给非常有限,预计工业地产的空置率和租金将持续走向两极。

2

建筑商倒闭潮的背后,

建材商趁乱暴涨

讲完上市的商业地产商,再来看一下火热的住宅市场。

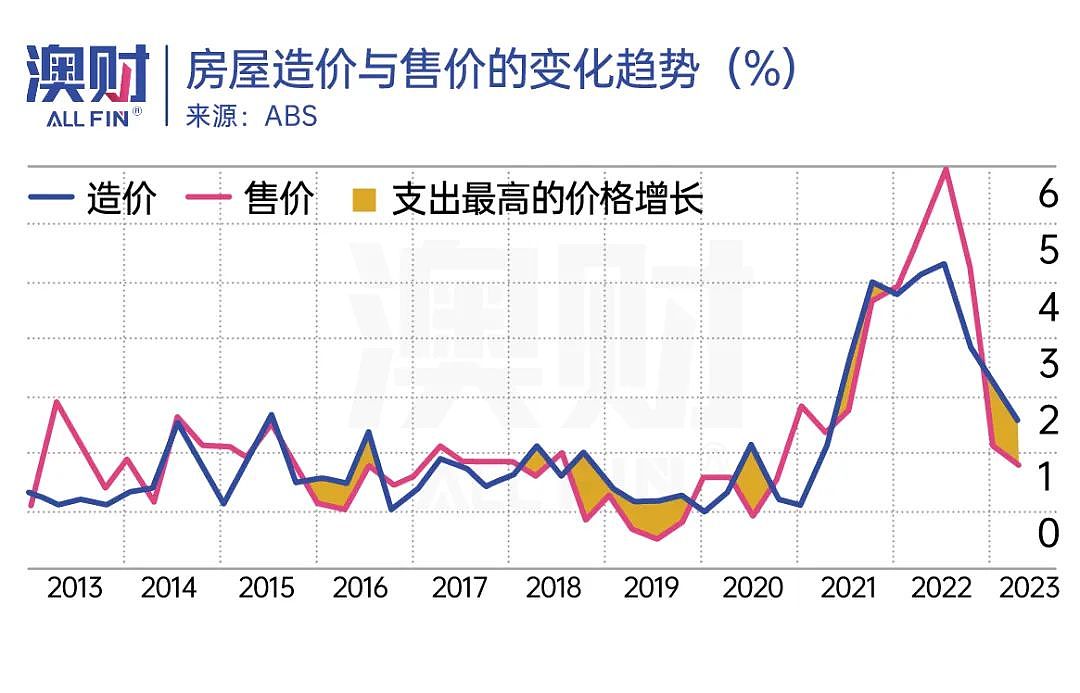

澳大利亚的住宅建造商一直以来都是与客户签订固定价格合同建造房屋,但是疫情和俄乌冲突导致的供应链危机,以及随后的超高通胀,导致材料和人工成本都出现了大幅上涨。

因此,建筑商只能以低于当下建造成本的合同价格出售房屋,自然是打碎了牙往肚子里咽,房子盖的越多,公司越入不敷出。

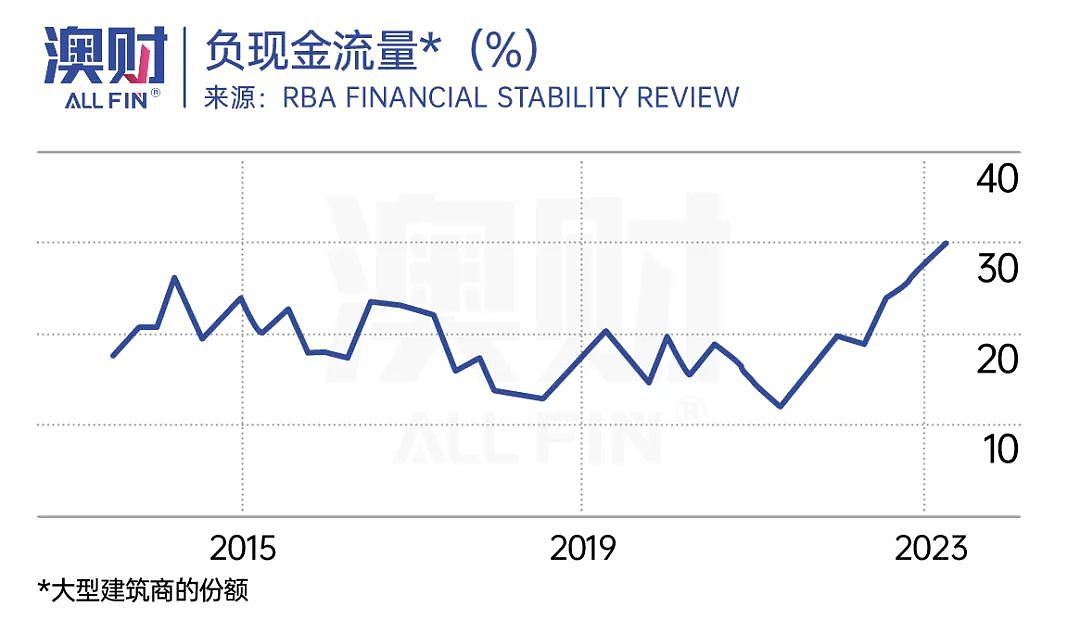

截至到目前,有近三分之一的住宅建筑商面临亏损。

今年澳大利亚建筑行业的破产率已经飙升72%至2213家。上至澳洲第十三大建筑商Porter Davis,下至无数不知名的custom builder,均难逃泥沼。

随着建造原材料价格一路飙升,处于食物链顶端的建材商日子好过了起来。

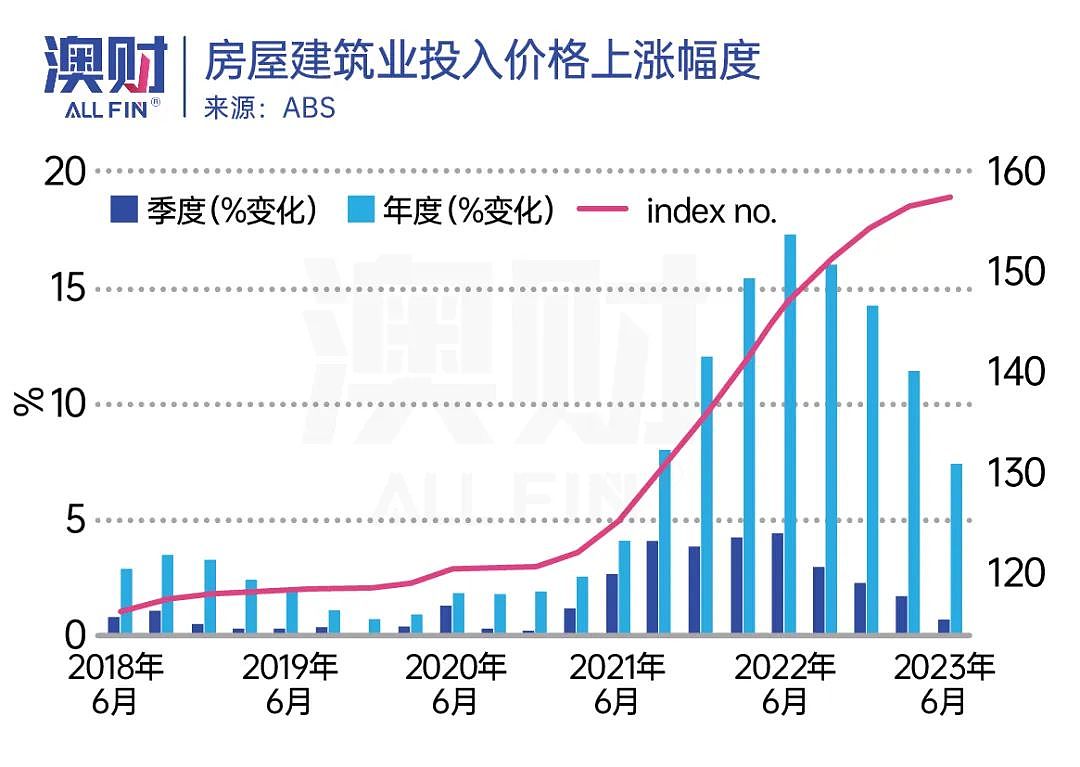

根据ABS的最新数据,2023年第二季度房屋建筑投入价格同比上涨7.4%,但环比增速已经降至0.6%,为疫情开始以来最低水平。

由于对能源、运输成本以及原材料供应链的严重依赖,在能源成本上涨以及供应商转嫁货运成本后,目前混凝土、水泥和沙子这些能源密集型材料的价格已经同比增长16.2%,石膏板的价格也上涨了15.1%。

因此,在这样的状况下,拥有超强议价能力的龙头企业则可以随着成本上涨而提高产品定价,再次将成本转嫁给消费者。

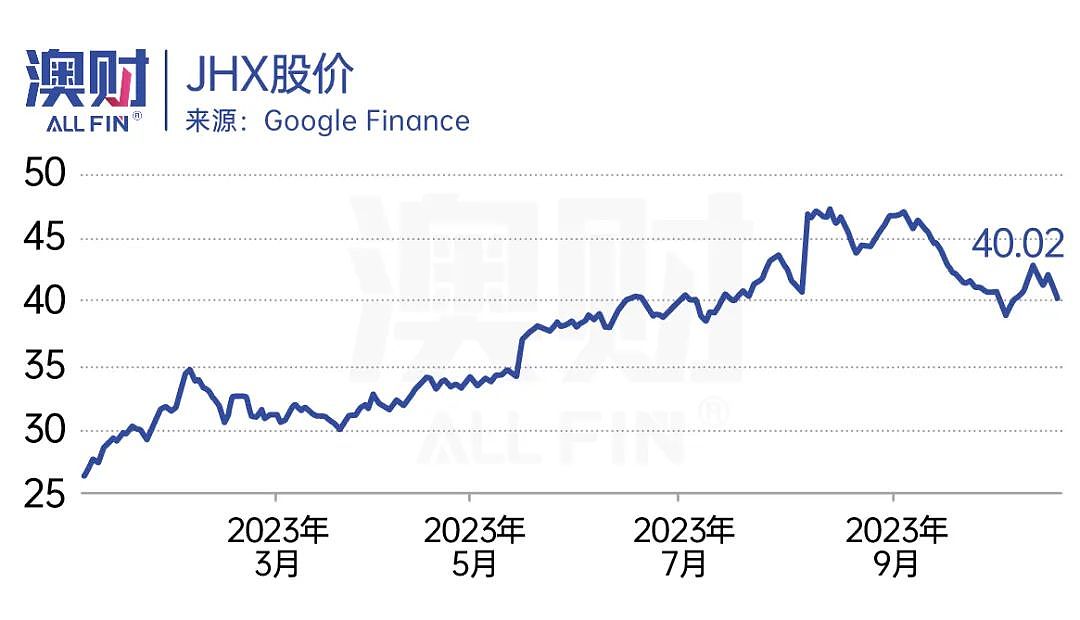

澳洲最大的建材商James Hardie Industries Plc (ASX: JHX)是世界排名第一的高性能纤维水泥壁板和背板的生产商和销售商,业务主要分布在北美、欧洲、澳新和菲律宾地区。今年以来,公司的股价已经上涨超过50%。

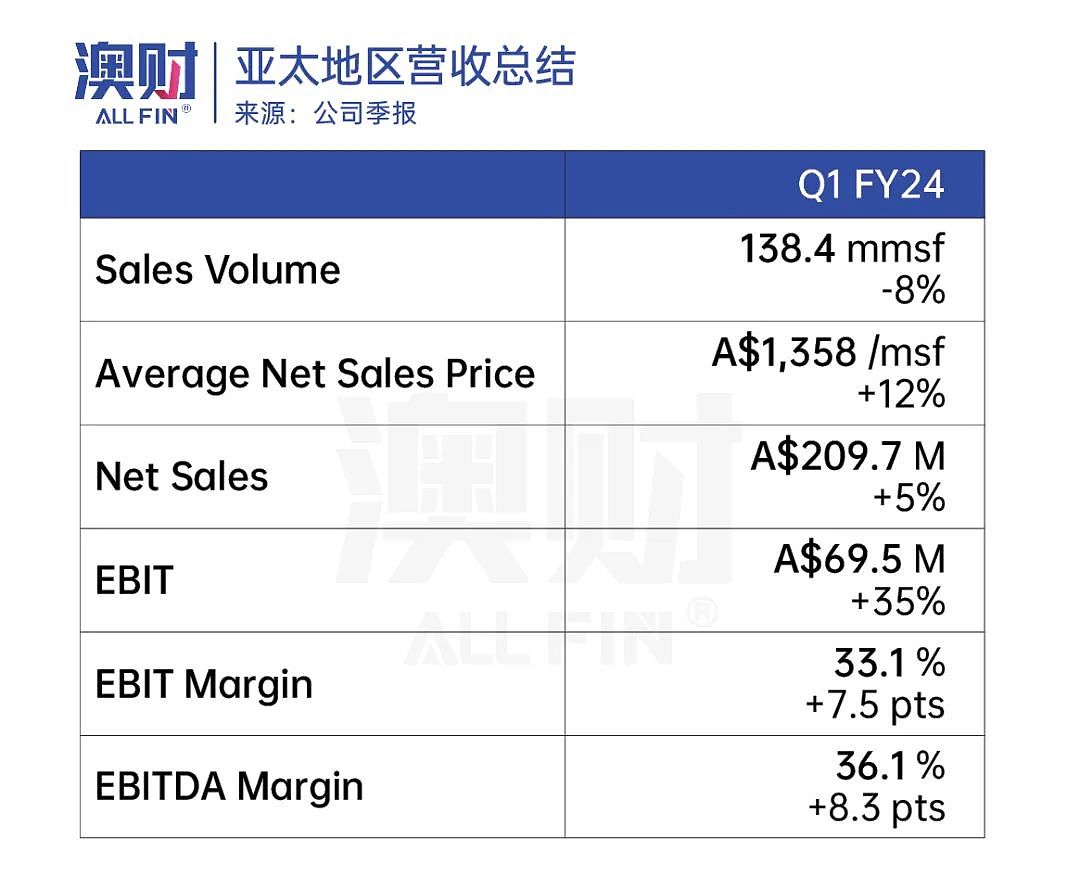

尽管澳洲的住宅建造市场处于困难时期,但JHX在截止到6月30日的三个月内,销售和盈利数据均创下新高。

从数据可以看出,虽然澳洲地区整体业务销量下降了8%,平均售价却提高了12%,拉动净总销售额增长5%至2.097亿澳币。

而且公司在今年3月份便裁员6%,以削减人工成本。

除此之外,还控制了销售和管理成本支出, EBIT同比增长35%至6950万澳币,利润率提高至33.1%。

除了在近期有效实现了成本控制外,JHX长期的地区分散化经营策略也对公司优异的业绩起到了重要的支撑作用。

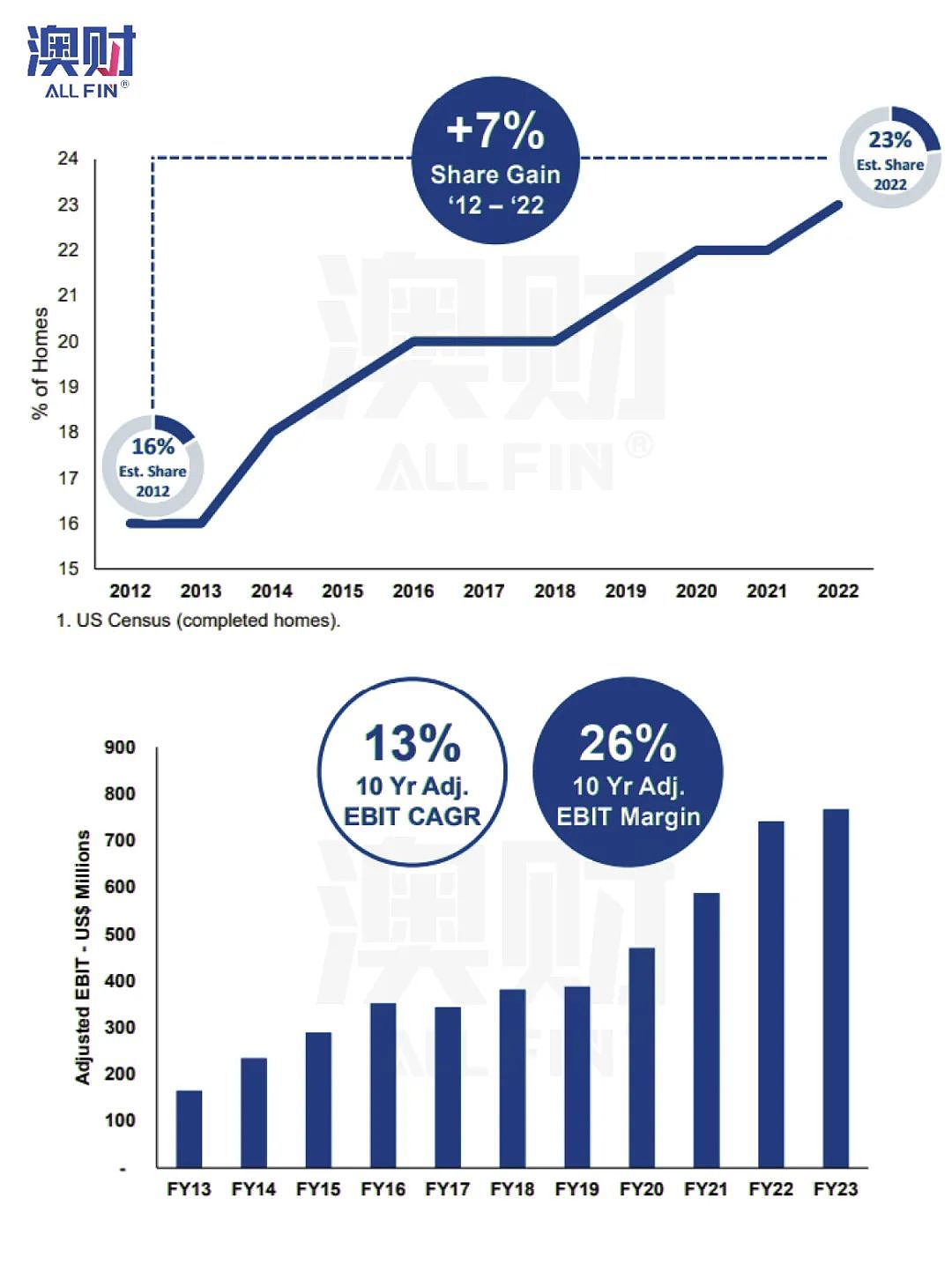

虽然出身于澳大利亚,同时还是欧洲纤维石膏产品市场的主导者,但北美才是JHX的主战场,公司超过七成的收入均来自于北美,EBIT年化增长高达13%。大约有五分之一的新建房都使用JHX的外墙挂板,在过去10年的北美市场份额增加7%。

但是,鉴于接下来北美房市在短期内的局势也存在诸多不确定性,JHX也给出了较为保守的预测,目标市场预计将减少5%-18%,740-770mmsf的销售预测和30%-32%利润率也基本和当前持平。

对于形势更加严峻的澳大利亚,JHX则要调整发展战略,重点提升ROCE(已使用资本回报率),目前公司的ROCE为21%,已经远高于基础材料行业的5.6%平均值。还取消了价值4亿澳币的绿地项目,转向长期着重发展棕地项目,以实现澳新地区市场份额增长的长期目标。

不过按目前的经济状况来看,未来的新房建造和装修活动恐怕会进一步减少,公司的销量可能会进一步下跌,此次创纪录的利润率恐怕难以维持。

3

澳财投研观点

从商业地产市场来看:

目前整个行业已经度过危机,但高利率所带来的负面影响一时间难以完全消除,尤其是办公楼地产,还需要考虑长期需求下降的问题。

零售地产则跟居民的可支配收入更加息息相关,随着消费者情绪的低迷,零售行业短期内也难有较大起色,但大型购物中心凭借着超强的议价能力可以将通胀成本转嫁给租户,以保证自身的利润率不受到侵蚀。

工业地产则是搭上了电子商务的顺风车,成为了上市秒空的优质资产,租金也将在需求的强力支撑下保持高居不下。

住宅市场的问题则依然是建筑商顶不住材料和人工上涨的压力而破产,但是龙头建材商却可以在有非常高的市场占有率的情况下,同样凭借超强议价能力将成本上涨转嫁给下游。

但ABS最新的2季度住宅开工总数再次环比下降了11.8%,下行态势已经超过2年,接下来建材商的日子恐怕也不见得会好过。

而在过去近一个月内,澳财也对澳洲股市财报季中的部分个股进行了文章分析,公司覆盖医疗、科技、矿业等多个领域。为了助力投资人更系统且全面的了解财报季中不同板块正在发生的变革和澳股当前的趋势,澳财投研将于近期发布最新报告《通胀高企下的澳股趋势观察:集体乏力,单点赢麻》,供投资决策参考。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64