这场为期10年的赌局,巴菲特赢了,你一定要看看

来源:私产经济学与伦理学(Political_Economics) 作者:马克 J.佩里 译者:禅心云起

编者按:

一直以来,很多炒股的朋友都认为:赔钱或者赚得不够多是因为自己不够“专业”

可是到底什么是“专业”?华尔街的基金经理够“专业”吗?

股神巴菲特认为:“那些由专业人士管理的投资,若干年后的总体回报,甚至不如静观其变的普通业余人士。”

事实上,巴菲特和华尔街著名的对冲经理为此打了赌,这场赌约历经10年之久,终于在几天前,以巴菲特的绝对胜利而终结。

今天这篇文章推荐给大家,希望对你们的投资理念有所影响。

2007年,沃伦·巴菲特向对冲基金行业的金融专业人士发出挑战,希望他们加入巴菲特2016年给伯克希尔-哈撒韦公司股东信中所说的赌局:

“在伯克希尔公司2005年报中,我认为那些由专业人士积极管理的投资,总体而言,在若干年内的回报,还会低于那些消极静观的普通业余人士。我解释说,由各种‘帮手’收取的大量佣金,会让他们的客户,总体而言,再度比单靠投资低成本的消极管理指数基金业务,得到更差劲的回报。

随后,我公开表示,愿下注50万美元:任何投资专家选择一套至少含5只对冲基金的组合(广受追捧的高佣金投资工具),在一段较长时期内,表现只会劣于仅仅收取象征性佣金的、消极管理的标准普尔500指数基金。我提议一个为期十年的赌局,把一只低成本标准普尔基金命名为‘先锋’(Vanguard)来打擂。然后我袖手旁观,等待基金经理人大显身手——他们可以把自己的基金也列入5只基金之一,以捍卫自己的职业荣誉。毕竟,这些经理动辄要求别人对其能力下注数十亿美元,为何要害怕拿自己一点小钱来冒些风险呢?”

具体而言,巴菲特提议的打赌是指:从2008年1月1日至2017年12月31日的十年期间,标普500指数的业绩表现会胜过对冲基金组合扣除佣金、成本及其他所有费用的业绩表现。Protégé Partners的对冲基金经理Ted Seides接受了巴菲特的赌局,他确定了5只对冲基金,预计它们会在十年内超过标准普尔500指数。

巴菲特著名的赌局,实际上提前结束了,因为结果呈一边倒之势,标准普尔500指数完胜对冲基金:

“这位‘奥马哈的先知’再度证明,华尔街的昂贵投资往往是蹩脚买卖。巴菲特在2007年底与Protégé Partners的对冲基金经理Ted Seides以100万美元下注对赌。巴菲特认为低成本标准普尔500指数基金的业绩表现会好于Protégé的对冲基金组合。巴菲特在下给指数投资的赌注中遥遥领先,以至于Seides只好承认败北,尽管要到12月31日,这场赌擂才告正式结束。

Seides的问题是,自2008年以来,到今年年中,他的5只基金,一年只能涨2.2%,而标准普尔500指数一年涨幅超过7%,差距惊人。这意味着Seides的100万美元对冲基金投资,在同一时期仅赚22万美元(整个2016年),而巴菲特的低佣金投资获利854,000美元。

‘总而言之,游戏结束。我输了,’Seides写道。这100万美元将捐给巴菲特的慈善机构奥马哈女孩公司。在承认失败时,Seide表示对冲基金收取的高投资佣金是关键因素。对冲基金对于经营基金的人来说,往往是笔不错的生意,他们把大笔账单送给投资者。”

运营对冲基金有利可图?是的。跟踪对冲基金行业的资本管理服务集团(CMSG)表示,对冲基金经理通常要求管理资产的2%的管理费。‘管理者的业绩抽成可以是交易利润的20%到50%,’CMSG补充道。相比之下,平均指数基金的成本最小。追踪标准普尔500的基金,可能会有低至0.02%的费用率。”

雅虎财经昨天报道说,“为期十年的打赌正式结束,”巴菲特赢得了他与冲基金行业的100万美元赌擂:

“在2017年结束时,沃伦·巴菲特在一场始于十年之前的对赌中,锁定了他压倒对冲基金的胜局。这位伯克希尔·哈撒韦公司董事长,在2007年下注100万美元,赌标准普尔500指数10年内胜过对冲基金。

截至周五,他的标准普尔500指数基金在此期间的年复合增长率为7.1%。根据《华尔街日报》报道,和他对擂的经理在由Protégé Partners选中的一揽子基金上获利2.1%。巴菲特同意将这笔奖金捐给内布拉斯加州奥马哈女孩公司——他早先支持的一家非营利组织。

长期以来,巴菲特一向批评对冲基金称自己能够跑赢市场是夸下海口,而且从客户收益中获取的佣金过于高昂。他在这两方面都被证明是正确的。自金融危机以来,积极管理型基金出现了资金外流,而被动型基金由此获益。与此同时,大量交易所交易基金,让投资者以更廉价更方便的方式,买入任何股票组合。”

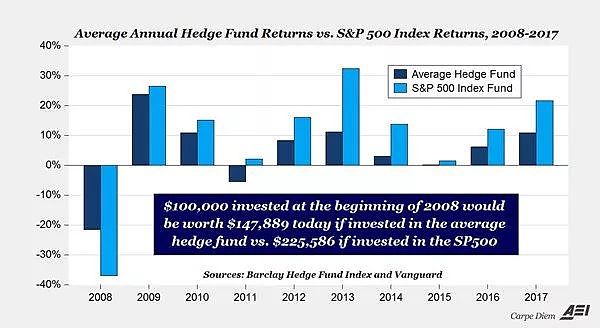

上图显示了巴菲特投资期内标准普尔500指数的年度回报以及巴克莱公司收集的上万只对冲基金综合指数的平均年回报率:从2008年1月到2017年12月。如果一开始同时投资10万美元,到2008年底,前者翻了一番以上,达到225,586美元,而后者只能达到约148,000美元(浅蓝柱为标普500指数基金回报,深蓝柱为对冲基金平均回报)。

在此期间,标准普尔500指数的年平均回报率接近8.5%,是2008年1月以来巴克莱对冲基金指数平均年回报率的4%的两倍之多。除2008年以外,标准普尔500指数年年表现都优于对冲基金指数:2009年(26.4%对23.7%),2010年(15%对11%),2011年(2%对-5%),2012年(16%对8.25%),2013年(33%对11%),2014年(13.7%对2.9%),2015年(1.38%对0%),2016年(12%对6%),2017年(21.8%对10.8%)。差得-太-远了!

至少在最近十年,巴菲特的投资建议(也从2016年给股东的信中得到证实)令人信服地占了上风:

“许多非常聪明的人在证券市场上,开始时做得要好于平均水平。可以称之为活跃投资者。他们的对立面,被动投资者,按定义听任于平均水平。总而言之,他们的头寸或多或少都与指数基金相当。因此,宇宙是平衡的——积极的投资者——也势必回落到平均水平。但是,这些投资者将会带来更高的成本。所以,权衡起来,扣除这些成本之后的总成果,就会比被动投资者还要不如。

当高额年费、高业绩抽成,还有积极交易的费用,全都加到积极投资者的等式中,成本就会有如火箭般窜升。投资对冲基金的基金,更加重了这个成本问题,因为它们在对冲基金高佣金的基础上,又把费用大幅叠加上去。

某些聪明人参与了对冲基金的运营。但在很大程度上,他们的努力是自我抵消的,他们的智商无法克服他们加在投资者身上的成本。投资者,满足于平均水平,随时间流过,低成本指数基金的业绩表现会优于那些投资基金的基金组合。”

来源:私产经济学与伦理学(Political_Economics) 作者:马克 J.佩里 译者:禅心云起

新媒体运营编辑 王程海伦

凤凰财经官方微信(ID:finance_ifeng)

联系邮箱:finance_ifeng@163.com

喜欢此文,欢迎转发和点赞支持凤财君

推荐一个公众号

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64