美国大选陷入胶着状态 人民币汇率如坐过山车(图)

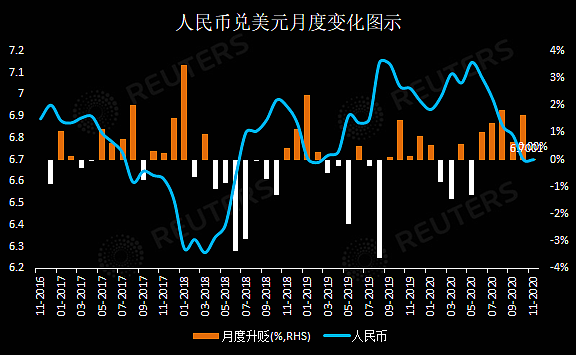

美国总统大选陷入胶着状态,结果短时间难出结果,随着不确定性上升,人民币汇率出现大幅波动,呈现过山车式的走势。11月4日,在岸、离岸人民币汇率开盘价报6.7047与6.6713。随后在岸人民币持续下滑,一度接连跌破6.69、6.70两道关口,最低触及6.7537,日内跌幅一度超过600点。而在过去的5个月,人民币兑美元即期CNY=CFXS已经实现连续上升。

据美国之音报道,人民币兑美元周三短暂暴跌高达1.4%,当时早期点票结果显示,美国现任总统特朗普与在前副总统拜登的竞选中处于优势,与多数民调倾向于拜登的预测向左。

随着两位候选人的差距逐渐缩小,人民币跌幅随之缩小,最后仅下跌0.3%,约每美元6.7人民币。受管控较严的在岸人民币在下跌超过1%后止跌至下跌0.2%。

美国总统大选仍在点票环节,预计结果短时间难出,随着不确定性上升,人民币汇率将继续对选举结果保持敏感。

“鉴于中美关系紧张,(人民币)市场走势取决于美国大选结果,”瑞穗银行首席亚洲外汇策略师张建泰(Ken Cheung)周三在一份研究报告中写道。他表示,如果特朗普连任,那将表明“美国优先议程和保护主义政策的延伸”。

在特朗普政府下,美中关系陷入低点。双方之间的贸易战已经演变成一场关于科技和国家安全的更广泛的冲突。如果特朗普再度当选,他的贸易政策可能进一步打压人民币汇率。

近几个月来,随着中国经济逐渐从新冠疫情中恢复,以及投资者为拜登可能胜选做准备,人民币对美元的汇率一直在飙升。

虽然一些分析认为,特朗普获胜将导致美国对中国的态度更加强硬,但也有分析指出,任何一位当选都会对北京采取强硬的态度。

摩根大通分析师上月在一份报告中表示,即便拜登赢得大选,华盛顿和北京也会因为在科技方面的争夺而继续分裂。

美国大选并不是唯一撼动人民币的因素。冻资高达万亿的中国金融科技巨头蚂蚁集团暂缓上市,也对市场上人民币的资金需求带来影响,增加了中国投资的不确定性。

人民币汇率下跌,全球投资者密切关注美国大选

据21世纪经济报道,11月4日,离岸人民币对美元汇率最低触及6.7730,较今日高点6.6504下跌超1200点。截至北京时间4日11点30分,在岸、离岸人民币分别报6.7143与6.7225。

中国外汇交易中心的数据显示,11月4日人民币对美元汇率中间价报6.6771,较前一交易日上调186个基点。

一位交易员告诉21世纪经济报道记者,在过去一周内,衡量市场风险的离岸人民币一周隐含波动率增加约两倍,达2011年以来最高水平;隔夜隐含波动率值也有所上涨,周二飙升至两年多来的高点。

“美联储也将于大选日后一天,即周四召开政策会议,再叠加美国疫情状况与大选日之后的财政刺激方案,都使得市场对任何变动的征兆十分敏感。”这位交易员称。

美国东部时间11月5日,美联储将召开会议讨论新冠病例激增对经济复苏的影响。虽然市场预计会议中不会有任何重大货币政策变化,但预计若选举结果引发争议和市场混乱,美联储很大可能将对投票引发的任何市场动荡做出迅速反应,即如果市场出现波动,其很可能会提供流动性以确保市场运转。

此前,美国十年期国债收益率一直在6月以来最高位徘徊,甚至一度升至0.9350%,创6月5日以来新高。但截至北京时间11月4日11点30分,其收益率下滑至0.852%。同期美元指数报94.0027,较今日开盘上涨57个基点。

此外,随着入主白宫的对象不同,民主党与共和党最终所达成的刺激方案或在关键方面相差甚远。

“离岸人民币对美国大选结果可能尤其敏感”,上述交易员表示,“此外,央行上周公告提出的‘逆周期因子淡出’也部分促使近期人民币汇率变动。”

10月27日,外汇市场自律机制秘书处发布消息称,近期部分人民币对美元中间价报价行基于自身对经济基本面和市场情况的判断,陆续主动将人民币对美元中间价报价模型中的“逆周期因子”淡出使用。

美国大选月 人民币能否实现连六个月升值?

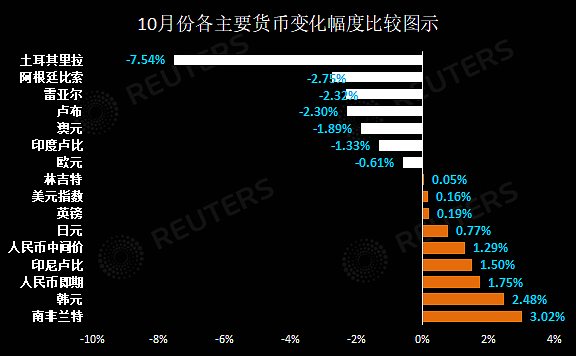

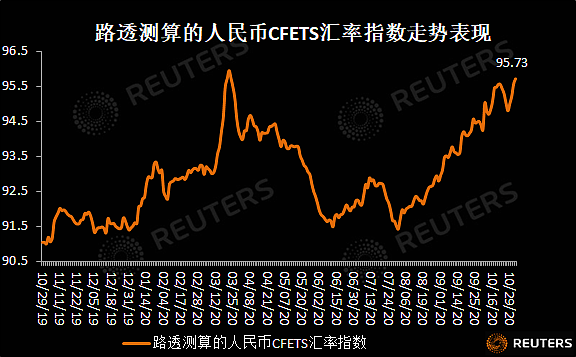

据路透社报道,刚刚过去的10月人民币兑美元即期CNY=CFXS实现连续五个月上升,收复了大部分中美贸易战以来的跌幅,强势的汇率导致监管层出手取消了之前的部分宏观审慎措施;分析人士认为,即将揭晓的大选结果仍存明显不确定性,而不同的结果很可能决定短期人民币汇率的不同走向,人民币能否实现连六个月升值还很难说。

他们也指出,若刨去大选的扰动,中期看相对较好的经济基本面料仍支持人民币维持偏强走势。央行将远购风险准备金重新归零以及“淡出”逆周期因子,这料会进一步提升人民币的汇率弹性,不过随着大选影响慢慢消化,人民币期权波动率大概率也会震荡回落。

“现在对人民币没有一个笃定的方向,所以先不做交易,”一中资行交易员称,“如果拜登当选,估计美指会回调,美元现在还有些风险情绪在里面,这样看人民币也会有一波升值。”

华侨银行(OCBC)的外汇策略师Terence Wu则表示,早期指标如果显示拜登获胜,则美元可能下跌,反之日元,瑞郎会得到市场青睐;如果民主党获胜,人民币有望测试6.62关口阻力,反之若特朗普连任,人民币很快测试6.73关口第一个支撑位。

分析人士普遍认为,拜登胜选将减轻新的中美贸易战风险,且民主党更有可能通过大规模的刺激方案,美元可能走弱;而特朗普连任更可能加大对华的遏制动作,避险情绪也会推升美元,起码美元下跌空间可能受限。

Terence Wu也指出,一部分选民不承认大选结果并走上街头的风险越来越大,不应预期已经强势多月的美元会自动转向疲软走势。

美国总统特朗普和民主党候选人拜登大选前最后一天在关键州进行巡回演讲时,针锋相对,并敦促尚未投票的选民前往投票站投票,目前美国已经提前投票的人数创下纪录。

浙商银行预计11月份人民币即期汇率宽幅震荡偏升值的概率较大,预计11月份人民币即期汇率波动区间可能6.60-6.80之间。

建行金融市场部汇率交易团队最新报告也指出,一旦总统人选悬而未决,金融市场势必动荡,美元走强,带动人民币汇率走弱。从技术看,人民币若跌破6.76前低,则可能触及6.8关口,预计11月主要波动区间6.62-6.80之间。

中期仍看好

大选的扰动各方分歧较大,不过市场还有一个共识:起码在一个比较长的时间内,由于中美、中欧、中日间的利差仍较大,且中国金融市场开放程度不断提高,资金有持续流入的动力,叠加中国在新冠防疫上的严格控制,经济迅速恢复,基本面可以支持人民币在动荡的环境中保持韧性。

“不管是谁当选,都可能给后面几年的汇率定调,但不管谁当选,对华强硬都是共识,人民币的外部压力不会小,”一外资行行交易员称,“不过人民币有基本面加持,中期还是偏看好,除非有极端事件冲击。”

中国周日公布的10月官方制造业PMI保持在51.4的高位,显示经济复苏势头不变。

东京三菱日联银行最新报告就认为,预计人民币的波动性将在11月增加,尤其是在美国大选前后;不过仍预计人民币中期会升值,至年底人民币大概率在6.6-6.9区间波动,但未来一年人民币将可能升至6.55。

兴业研究最新观点亦指出,美元11月大选纷争、欧美疫情可能引发阶段性避险,逆周期因子退出也可能加大人民币的弹性,但上述因素的趋势性指向并不强。待大选落幕后,人民币汇率交易逻辑重归基本面,预计2020年底、2021年第一季度人民币汇率将重拾升值动能。

期权波动率可能在大选后回落

大选最终结果揭晓前,市场仍谨慎看待,覆盖大选期限的一个月及以内期限的离在岸美元/人民币期权隐含波动率不断创出新高,交易员反馈,离岸的短期限看涨期权买需十分旺盛,从侧面看市场对大选结果保持相当谨慎。

“大选不确定很大,很多人愿意花一些期权费搏一下,万一市场波动超过预期,会有收益的,”一中资行交易员称,“另外央行淡出逆周期因子,汇率弹性上升,也会推高期权波动率。”

该交易员并指出,估计11月4日会大幅波动,如果出现上下剧烈震荡,期权买方可以通过delta对冲赚钱。

继远购风险准备金率归零后,监管层在10月底再度“淡出”中间价逆周期因子,防范贬值的宏观审慎举措回归中性,有利汇率弹性提升。

另一外资行交易员称,如果大选能平稳落幕,市场情绪会很快平复,期权波动率很可能从高位回落。但是如果选举结果公布延迟,波动率可能持续高企。

建行金融市场部汇率交易团队最新观点称,如果美国大选结果对中国有利,波动率将回落,曲线将平坦化,如果不利,整条曲线都将上移,长期限波动率也有上涨的空间。另一方面,如果美元/人民币升值速度放缓或呈区间震荡态势,短期限波动率将明显回调,期限结构会趋于陡峭化。

EIKON终端显示,美元/人民币一个月期限的期权隐含波动率在11月初触及8.05%,高于2019年8月初中美贸易战最为激烈的时刻;而一周期的隐含波动率更是升至12.42%,创出历史新高;离岸CNH的相关期限波动率上行更为明显。

专题:美国2020总统选举进入专题 >>

纽时:2020年美国大选之夜白宫内发生了什麽?(图)

拜登不点名批特朗普煽动暴乱,特朗普指拜登分裂美国并掩盖自身失败(组图)

“我是疫苗之父”!特朗普确认2024年将再次参选总统,还透露了他的竞选搭档(视频/组图)

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64