公募REITs扩容,能否破解住房租赁痛点?

“近期,住建部会同国家发改委等五部门印发《关于做好 2021 年度发展保障性租赁住房情况监测评价工作的通知》,明确“十四五”期间大力增加保障性租赁住房供给,力争新增保障性租赁住房占新增住房供应总量比例达到 30% 及以上。

保障性租赁住房作为“十四五”期间房地产领域的计划重心,在财税、土地、金融、资金监管等方面都迎来较为全面的政策支持。 其中,发改委出台的 958 号文件,明确将保障性租赁住房纳入公募 REITs 的试点范围。

事实上,住房租赁市场存在收益率偏弱的痛点,无论是重资产模式,还是轻资产模式,都很难吸引社会资金大规模投入,因此“国家队”仍是租赁市场的主力军。 而公募 REITs 扩容至租赁领域,市场或迎来破局,虽对住房租赁自身的模式很难产生根本性改善,但仍具有一定积极意义。 ”

本 文 约 2543 字 阅 读 需 要 6 min

01

“国家队”托底住房租赁

根据物业获取方式的不同,租赁机构运营模式可分为重资产和轻资产模式。轻重模式互有利弊,但无论哪种模式逗存在租金收益率不足的痛点。

重资产模式下,前期土地成本和建安成本投入规模大,仅靠租金收入难以覆盖前期投入,回收周期长,不便于扩张。而轻资产模式的优势在于回收周期相对较短,便于扩张,但租金价差空间有限、成本控制难,租金收益率不足。一方面,长期租房多为中低收入人群,叠加轻资产准入门槛低,租金价差空间有限,收入不稳定;另一方面,成本较难管控,拿房成本普遍较高。

住房租赁回报率偏低,不足以吸引社会资金大规模投入,租赁市场普遍由“国家队”托底。

租赁用地主要3种供地方式:纯租赁地块、竞自持租赁地块和集体用地。纯租赁地块因折价较多,一般是地方国企接盘,CRIC系统数据显示,年内87.9%的纯租赁地块由地方国企斩获。而竞自持租赁地块约56.7%由国资获取,民企或主动或被动选择,仍取得其中的43.3%,多为龙湖、旭辉、中骏等涉及住房租赁的主流房企。

图:2021年以来纯租赁与

竞自持租赁地块成交情况(按建面,根据企业属性)

数据来源:CRIC系统、CRIC整理

02

“弱资产”融资难,资金闭环尚未打通

除初始投资成本高、回报率不足和回收周期长等制约外,住房租赁融资难、融资方式有限也是阻碍其规模扩张的重要原因。

从租赁企业融资方式来看,主要包括债权融资和股权融资两大类。其中,债权融资又包含银行信贷、住房租赁专项债券以及资产证券化,而股权融资包括PE/VC和IPO。

前期开发或并购阶段,租赁机构较为依赖银行信贷和住房租赁专项债券等融资工具,但由于前期开发阶段并未产生稳定的租金,收益往往难以覆盖融资成本。银行信贷偏向于选择头部房企以及大型国有租赁公司,更偏向于选择区域位置佳、人口密集、交通便利的优质项目。

自2017年政策鼓励住房租赁专项债至今,其发行规模从2018年的98.28亿元逐步增至2020年的124亿元,但整体规模依旧有限,且发行主体集中于万科、龙湖等头部市场化的租赁企业。

专项债监管审批严格,如严格审核募集资金用途中投入租赁项目的占比,前期龙湖、葛洲坝、绿城以及广州城建等获批的专项债比例均高于70%以上。这是住房租赁专项债发行难度大的重要原因。

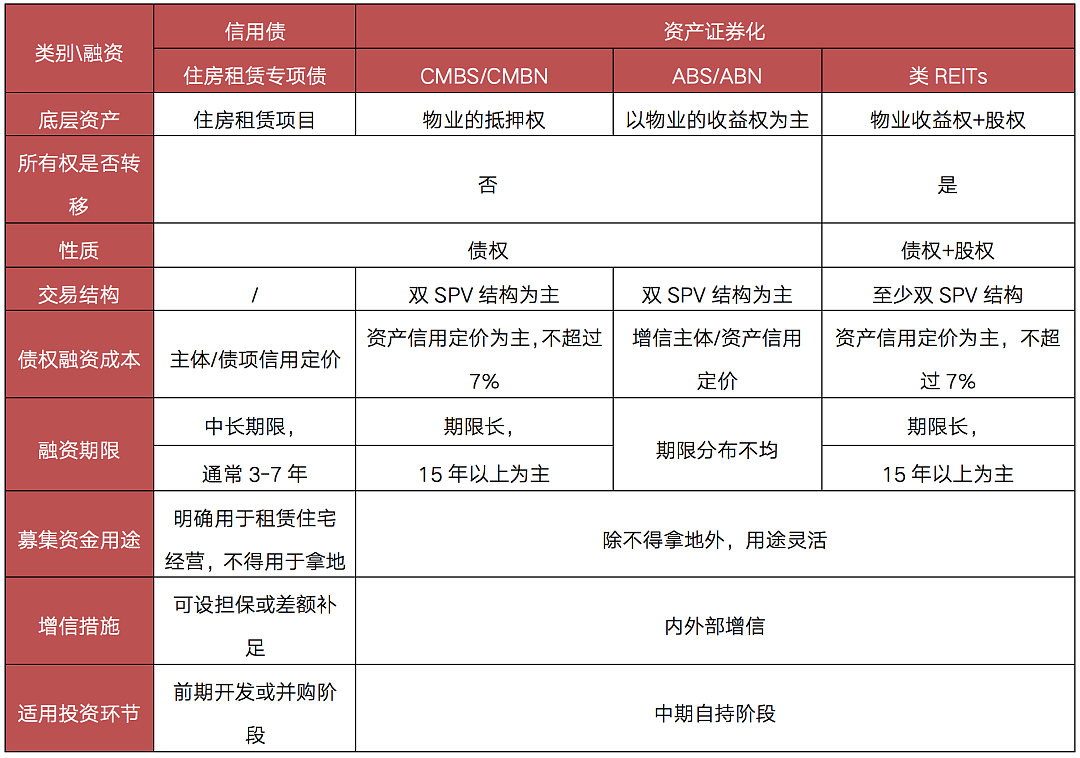

表:住房租赁物业主要的债权融资工具对比

数据来源:公开资料、CRIC整理

中期经营阶段,住房租赁物业能够产生稳定的现金流入,资产证券化方式来盘活存量资产成为主流方式。

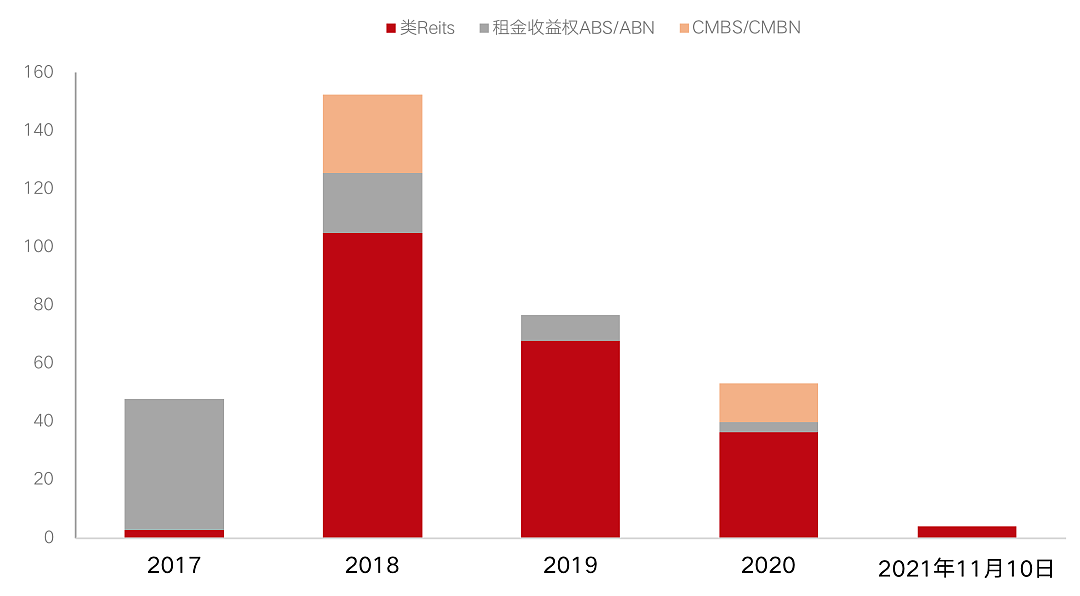

住房租赁约7成证券化产品是类REITs,CMBS存续仅4单,约3成是收益权类ABS/ABN。以类REITs为例,2021年以来仅成功发行1单公共租赁住房类REITs(京保2021-1),发行规模显著下滑与租赁市场景气度下滑有直接关系。发行的主要制约是住房租赁的回报率较弱,资本化率较难覆盖其优先级利率(通常比银行贷款高),其中利差需要发行人贴息,因此发行规模靠前的有华发、人才安居、华侨城、保利和碧桂园等,多为“国家队”及头部房企。

后期退出阶段不灵活是制约当前住房租赁发展的主因,目前资产证券化更偏向于债权融资属性,而非项目权益的真实出售。

图:2017年以来至今住房租赁物业的

主要证券化规模情况(单位:亿元)

数据来源:CNABS、CRIC整理

03

公募REITs扩容至公租房或打破僵局

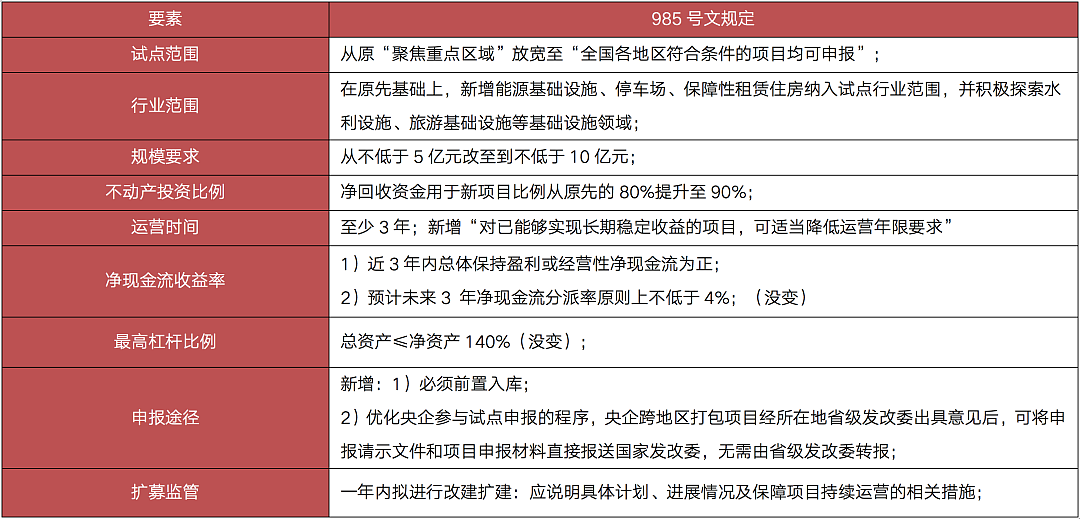

对比发改委958号文件和前期586号文,本次958号文在城市范围、规模要求、不动产投资比例、申报途径和扩募监管等方面进行了显著修订,并计划将公募REITs扩容至保障性租赁住房领域。非试点范围描述也删除了“公寓、住宅”,调整为“酒店、商场、写字楼等商业地产项目不属于试点范围”,但文件还是在试点范围明确提出土地用途原则上仍应为非商业、非住宅。

表:发改委958号文与前期586号文的细则对比

数据来源:公开资料、CRIC整理

保障性住房租赁公益属性较强,租金涨幅受到控制,叠加住房租赁物业本身回报率低、回收周期长,很难满足资产证券化对回报率的要求,当前更多依赖财政补贴以及银行贷款等资金支持进行开发运营。

而公募REITs扩容至公租房领域,很难对住房租赁自身的模式产生根本性改善,但还是具有一定积极意义。

首先,首次打通住房租赁退出环节,可以灵活处置物业资产,真正实现前端银行贷款+住房租赁专项债,中期证券化手段盘活存量,到后期公募REITs的全线布局;

其次,相较类REITs的被动管理(存续期内资产结构不改变),公募REITs管理人对物业是主动管理的,叠加公募REITs没有到期期限,其管理人会结合租赁企业的长期经营目标,灵活买入或处置旗下资产,来改善资产整体租金收益率;

最后,管理人可通过借贷或增发基金的方式,以合理价格收购具备升值潜力的住房租赁物业,通过住房租赁物业估值的提升来弥补其租金收益率的不足。

现阶段公布的政策暂时仅将保障性租赁住房纳入公募REITs的底层资产,并未将市场化的住房租赁物业考虑在内,但住房租赁模式与公募REITs适配,未来公募REITs有望迎来再次扩容。

目前,公募REITs发行门槛较高,要求净现金流分派率不低于4%,而住房租赁物业回报率普遍较低,很难发行相关产品。政策端,或可考虑在拿地阶段适当加大纯租赁地块的供应,引导拿地成本的下滑,让利于租赁企业;并尽快出台REITs的税收优惠安排,避免重复征税,从而提升租金收益率水平。

本文来自微信公众号“丁祖昱评楼市”(ID:dzypls),作者:克而瑞研究中心,36氪经授权发布。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64